Μια εβδομάδα με απώλειες κι όπως αναμενόταν σύμφωνα με την τελευταία ανασκόπηση είχαμε κλείσιμο του μήνα χωρίς αρνητικές αποκλίσεις αφού οι τιμές δεν έκλεισαν ψηλότερα από τα επίπεδα που είχαν αναφερθεί σ' αυτήν.

ΓΕΝΙΚΟΣ ΔΕΙΚΤΗΣ – Τεχνική ανάλυση

ΔΕΙΚΤΗΣ ΤΡΑΠΕΖΩΝ, ΓΕΝΙΚΟΣ ΔΕΙΚΤΗΣ, SP500, DAX, DJIA: Με αναλύσεις των φίλων του Soltrade

Όπως έχουμε πει και στο παρελθόν δεν βγαίνει νόημα να εξετάζουμε τον δείκτη για περισσότερο από 6 χρόνια πίσω. Κατά την περίοδο αυτή έχουν διαμορφωθεί δυο σημαντικές αντιστάσεις στις κατερχόμενες γραμμές τάσης. Η τελευταία άνοδος έφθασε ακριβώς ως την πρώτη επιβεβαιωμένη πλέον από αυτές την R1 που ενώνει τα υψηλά του 2018 και του 2019, λίγο χαμηλότερα από την R.

Η αντίδραση έχει καλύψει μεγάλο μέρος των απωλειών έκτοτε και το θέμα είναι αν έχει δυνάμεις ο κλάδος να δώσει περαιτέρω άνοδο και πάνω από το 77%. Διαβάστε περισσότερα

ΔΕΙΚΤΗΣ ΥΨΗΛΗΣ ΚΕΦΑΛΑΙΟΠΟΙΗΣΗΣ: Ελπιδοφόρες και ανησυχητικές τεχνικές λεπτομέρειες στη μεγάλη και τη μικρή εικόνα – Ανασκόπηση ΟΤΕ. ΓΔ, ΔΕΗ και ξένων δεικτών

Σε σαφή ανοδική τάση στο ημερήσιο με κλείσιμο και του τελευταίου πτωτικού χάσματος και τις τιμές να απέχουν 70 μονάδες από το υψηλό έτους που είναι η κυριότερη αντίσταση πλέον. Κατά την άνοδο από τα χαμηλά του Μαρτίου έχουν μείνει ανοιχτά 8 χάσματα ανοίγματος πάντως και δεν μου φαίνεται πολύ πιθανό να δούμε νέα υψηλά χωρίς να κλείσουν κάποια από αυτά. Οι τιμές δεν έχουν προλάβει να κάνουν νέα υψηλά όπως ο RSI κι αυτό μπορεί να είναι κρυφή αρνητική απόκλιση που μπορεί να σηματοδοτήσει την επόμενη διόρθωση. Η κίνηση βέβαια μπορεί κάλλιστα να μην έχει τελειώσει και να δούμε νέα υψηλά έτους στις επόμενες συνεδριάσεις (και άρση της κρυφής απόκλισης).

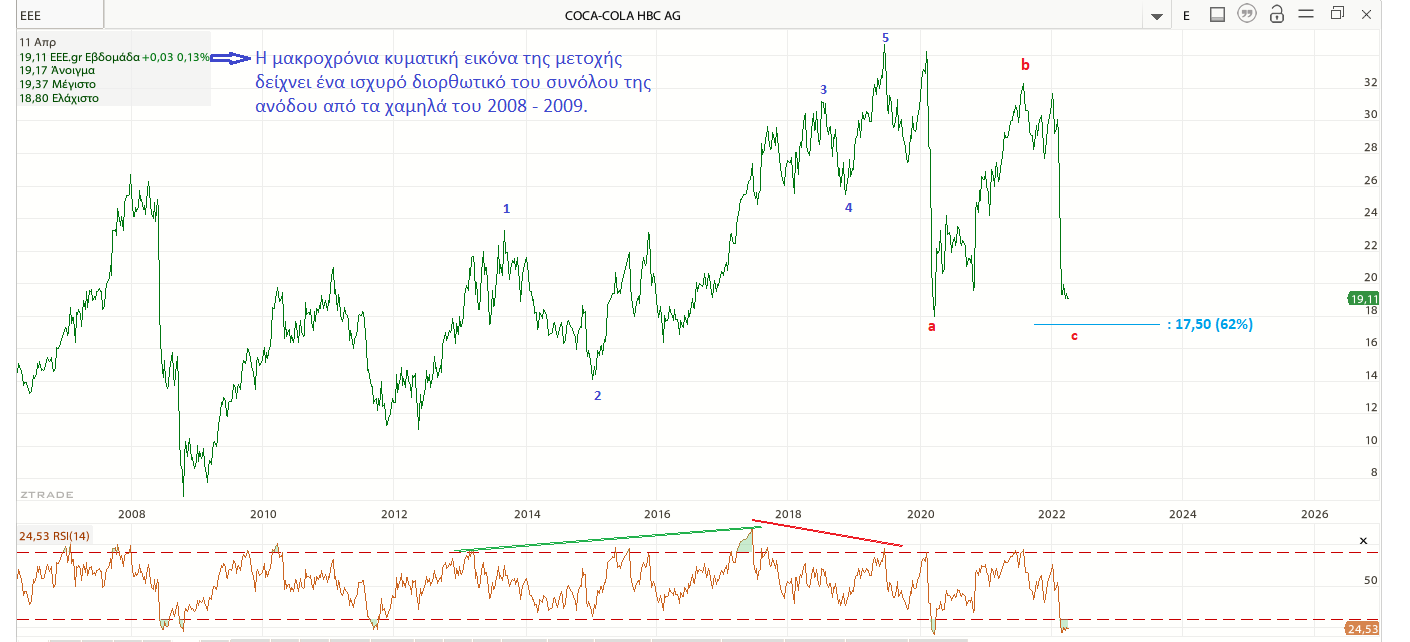

ΕΕΕ COCA COLA: Οι ανάλυση του Goldfish

Η συγκεκριμένη μετοχή έχει άμεσα και ισχυρά συμφέροντα στην ανατολική Ευρώπη & Ρωσία εξού και η κατάρρευση της μετοχής με την έναρξη των εχθροπραξιών και την πολιτική απόφαση για απόσυρση των Ευρωπαϊκών επιχειρήσεων από Ρωσικά εδάφη. Το ενδιαφέρον μας εντοπίζεται στο γεγονός ότι κυματικά δείχνει να διορθώνει το σύνολο της ανόδου από τα χαμηλά των ετών 2008 – 2009. Επίσης, η διόρθωση αυτή, η οποία είναι μεγάλη χρονικά, δείχνει να είναι στο πολύ τελευταίο στάδιό της. Αυτό μπορεί να μεταφραστεί ως μία πολύ καλή επενδυτική ευκαιρία σε μέσο-μακροχρόνιο ορίζοντα σε ένα σημαντικότατο Blue chip της εγχώριας και όχι μόνο αγοράς.

Στο διάγραμμα που ακολουθεί φαίνεται η μεγάλη χρονική διάρκεια της διόρθωσης και η εσωτερική δομής της, η οποία στη καλύτερη των περιπτώσεων θα παραμείνει ”abc” 3-3-3: